Показатель, который должен быть в основе любой маркетинговой стратегии: он подскажет предельную сумму, которую можно потратить на привлечение клиента.

LTV, или Lifetime Value — это показатель суммарной средней прибыли с клиента, которую он приносит компании за всё время. Метрика помогает определиться с максимально эффективными каналами привлечения, узнать, сколько денег можно заложить в рекламный бюджет, чтобы экономика бизнеса сходилась.

В маркетинговых инструкциях можно встретить выражение CLTV — Customer Lifetime Value. Фактически это то же самое, просто изначально LTV использовали сервисы с абонентной платой, с платящими подписчиками, а CLTV — бизнес-модели с покупателями, например, интернет-магазины. Сейчас всё чаще говорят об LTV вообще для любого бизнеса.

Как посчитать LTV

Для расчета LTV есть разные формулы, которые отличаются используемыми метриками и точностью полученных результатов. Для расчета используют периоды — чем они больше, тем лучше. Например, можно считать LTV вообще за весь срок жизни бизнеса или конкретного канала продаж. Или собирать данные за год или полгода.

Простейший способ: умножить среднее количество сделок от одного покупателя на средний чек за тот же период, а затем на среднюю маржу. Проблема такого расчета в том, что результат будет не очень точным. Используйте его, если в магазине делают много покупок и все товары из ассортимента имеют примерно одинаковую цену. Иначе получится, что один клиент купил на 100 ₽, другой на 10 000 ₽, а средний чек — 5050 ₽.

LTV в зависимости от прибыли. Еще одна формула, для которой легко собрать данные, но которая не обещает высокую точность. Нужно прибыль за конкретный период разделить на количество клиентов.

Например, у интернет-магазина после вычета всех расходов за полгода получилась прибыль 10 000$, а общее количество сделавших хотя бы одну покупку клиентов — 500 аккаунтов. Значит, LTV = 10 000 / 500 = 20$

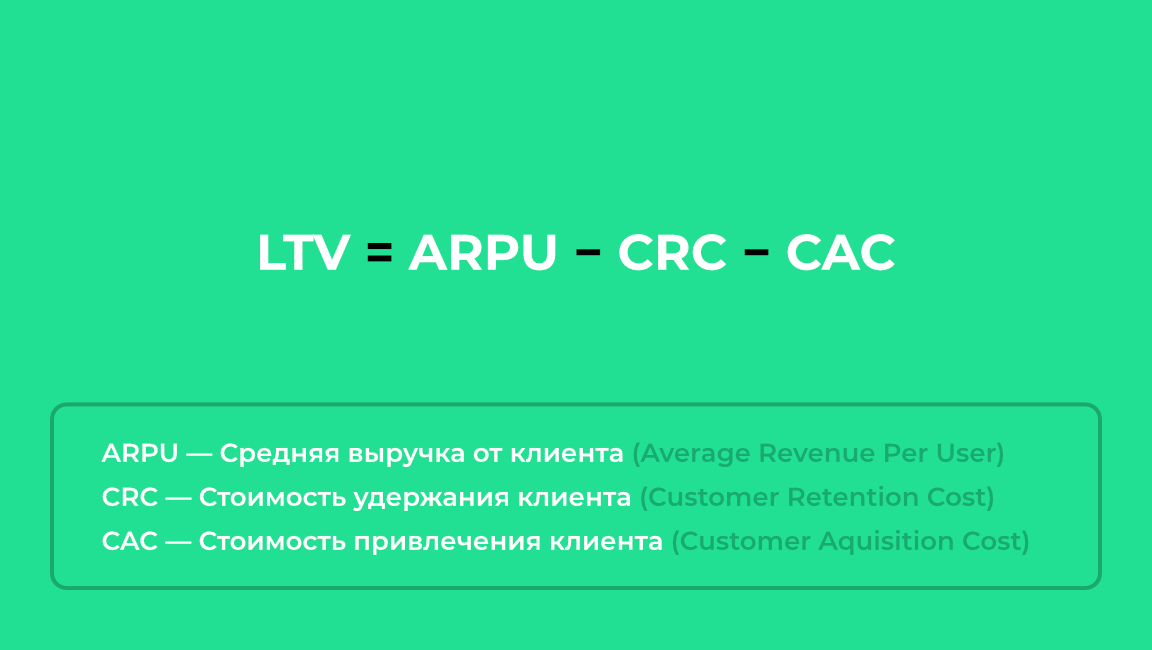

LTV в зависимости от расходов на клиента. Этот метод расчета требует сбора данных, которые обычно получают из систем аналитики и CRM. Но зато он точнее. Считать можно как за всё время, так и за конкретный период.

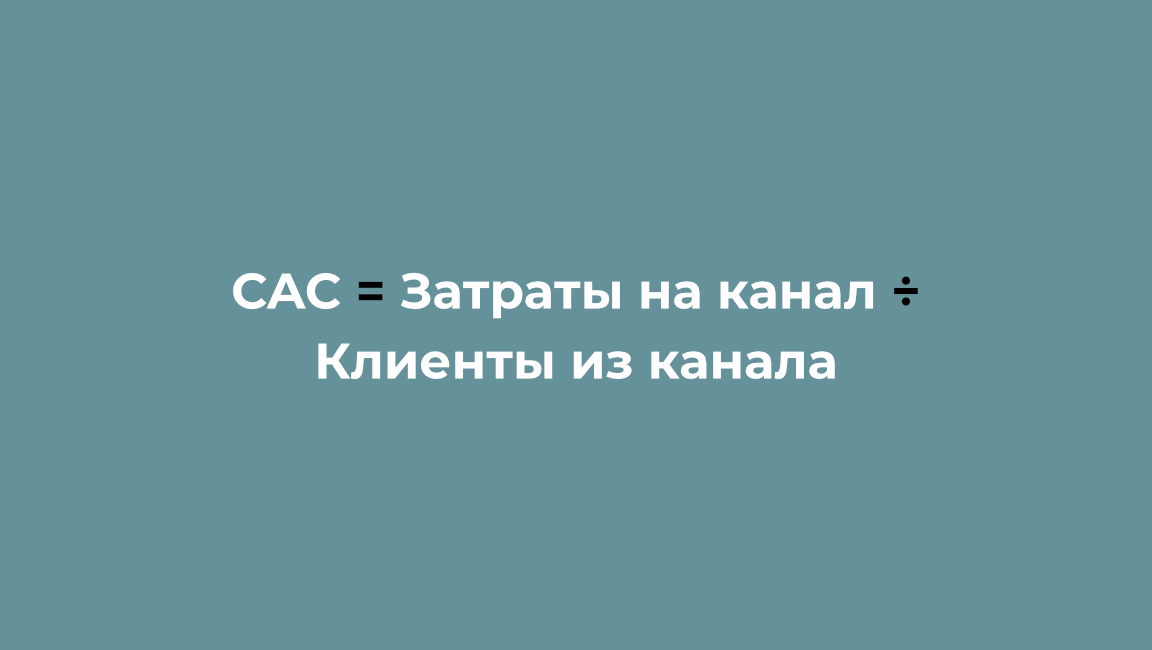

Сначала нужно выяснить CAC — стоимость привлечения клиента. Для этого бюджет на маркетинговые каналы делят на количество привлеченных клиентов. Можно считать как общий бюджет, так и затраты на конкретный канал. Например, если интернет-магазин потратит на таргетинг в Инстаграме 10 000 ₽ и оттуда на сайт придет 200 покупателей, то CAC = 10 000 ₽ / 200 клиентов = 50 ₽.

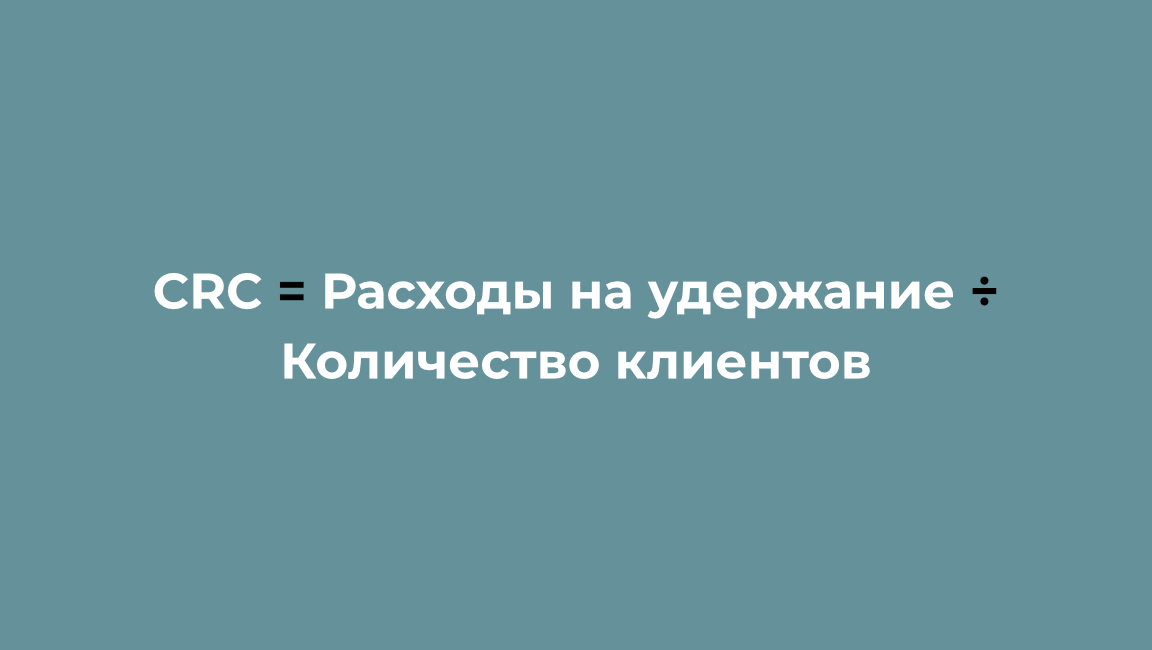

Затем нужно посчитать CRC — стоимость удержания клиента. Для этого нужно все расходы на удержание — скидки, ретаргетинг, email-маркетинг — разделить на количество покупателей. Например, магазин на удержание 200 покупателей тратит 5000 ₽. Значит, CRC = 5000 ₽ / 200 клиентов = 25 ₽.

Последнее в расчете — нужно выяснить ARPU, выручку от клиента. Для этого нужно выручку магазина разделить на количество клиентов.

Например, магазин заработал 50 000 ₽, эти деньги принесли те же самые 200 покупателей. ARPU = 50 000 ₽ / 200 клиентов = 250 ₽.

Теперь можно считать LTV — из ARPU нужно вычесть CRC и CAC. В нашем примере LTV = 250 — 25 — 50 = 175 ₽.

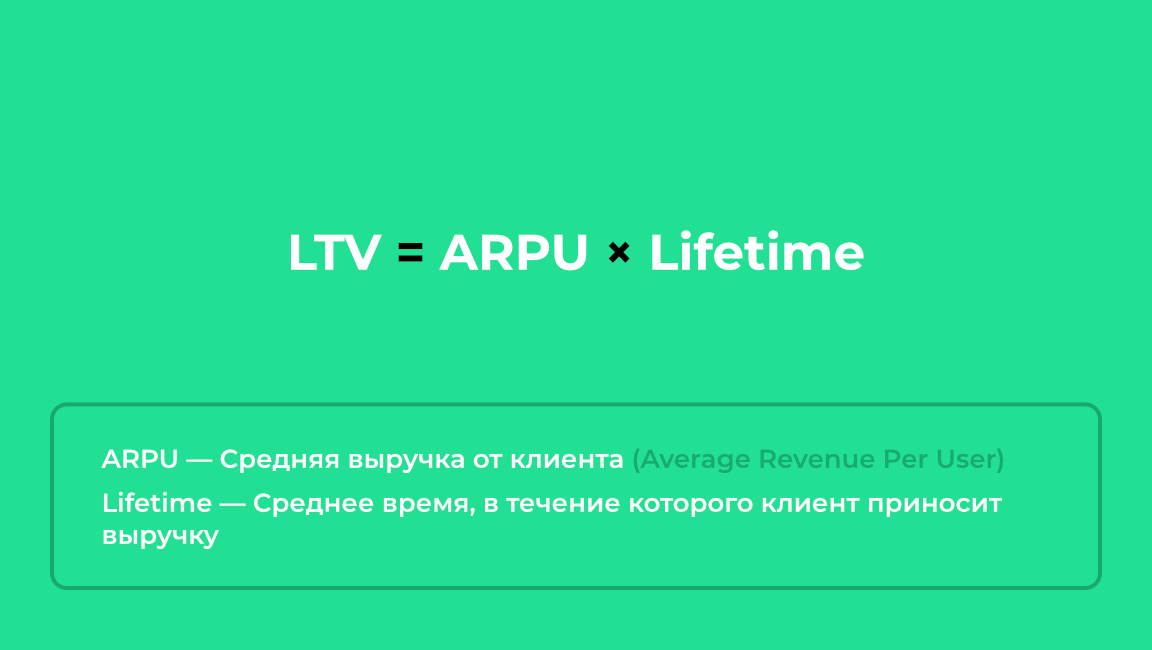

LTV для магазина с подписной моделью. В интернет-маркетинге есть метрика Lifetime — среднее количество месяцев, когда клиент что-то покупает. Если бизнес работает по системе абонементов, то есть клиент соглашается раз в какой-то период получать продукт за конкретное количество денег, посчитать LTV проще всего с помощью Lifetime. Для этого нужно среднюю выручку с клиента умножить на количество месяцев, когда клиент что-то покупает.

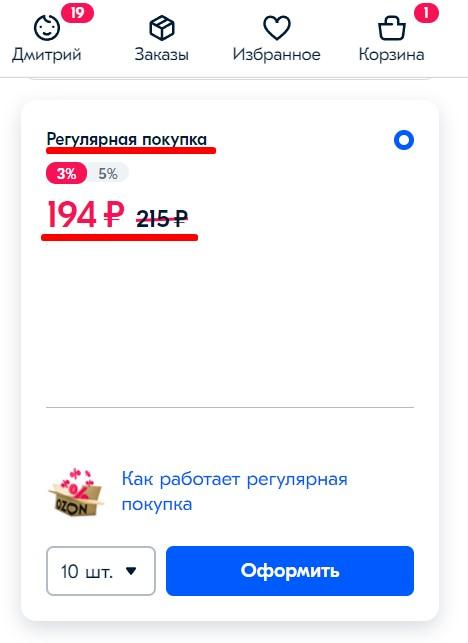

Обычно этот метод используют службы доставки с абонементами, подписные сервисы, мобильные приложения. Но расчет возможен и для интернет-магазина, если он сохраняет данные о каждой сделке каждого покупателя, а система аналитики вычисляет динамику повторных продаж.

Например, в месяц магазин получает с одного клиента 200 ₽ выручки. В среднем сделки повторяется в течение 8 месяцев. Значит, LTV = 200 х 8 = 1600 ₽.

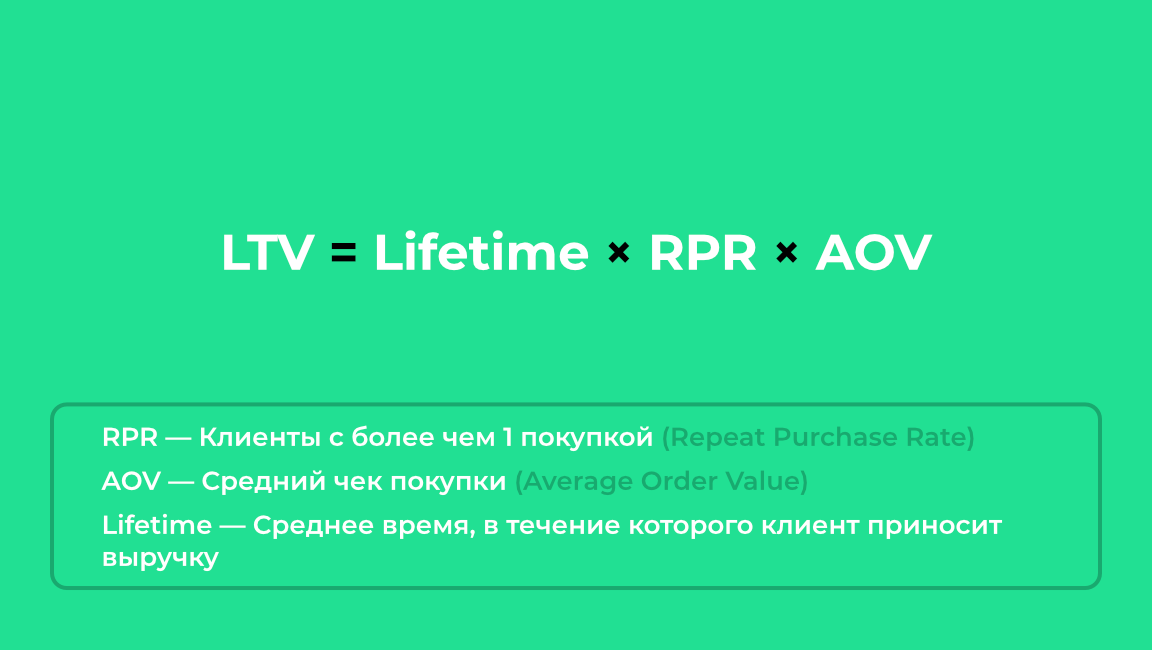

Расчет LTV для будущих периодов. Все вышеперечисленные формулы расчета подходят для изучения уже существующих клиентов и покупок. Но с помощью LTV можно и прогнозировать развитие бизнеса.

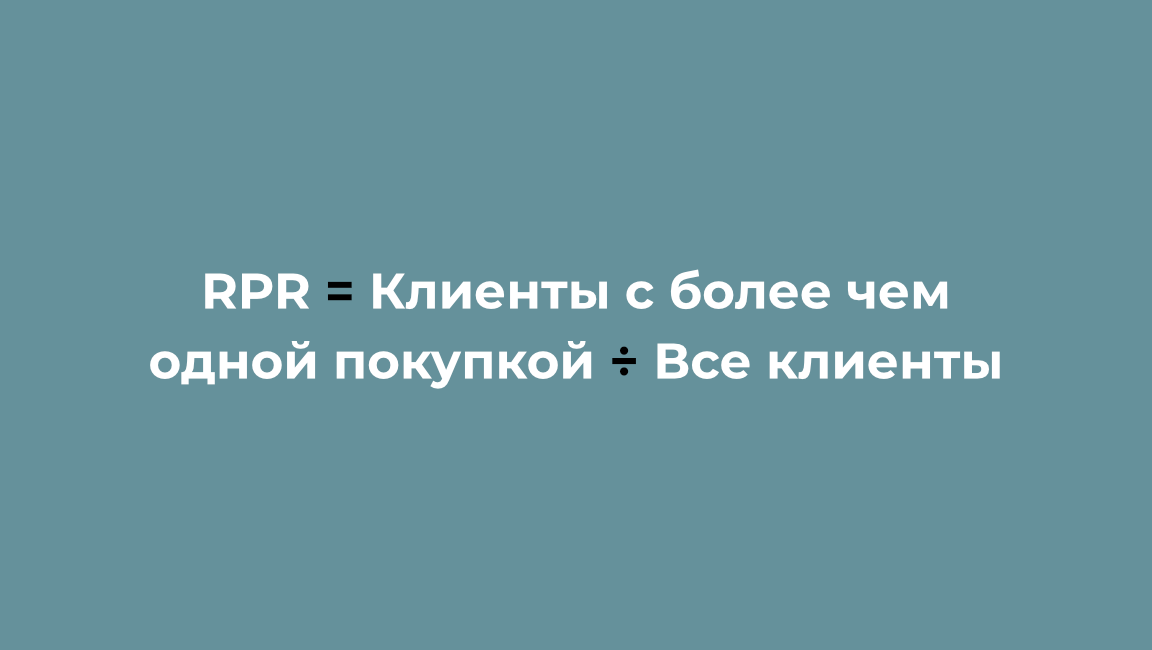

Для это нужно сначала посчитать, как часто клиент покупает повторно. Можно использовать коэффициент RPR (repeat purchase rate) — количество клиентов, купивших больше одного раза, делим на общее количество клиентов. Для простоты берем данные за последний год.

Например, в интернет-магазине есть 1200 покупателей. Аккаунтов, где покупок две и больше — всего 300. Значит, RPR = 300 / 1200 = 0.25, или 25%.

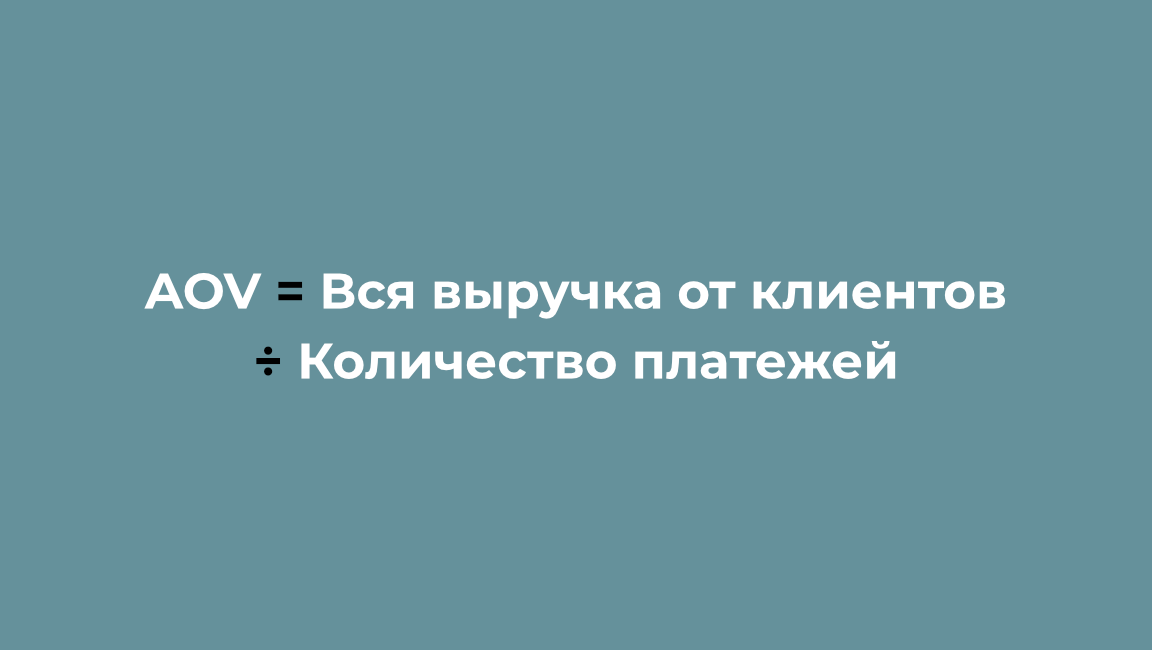

Вторая метрика, которую нужно знать — AOV, или средний чек. Для этого общий объем транзакций делите на их количество. Важно быть внимательным и использовать именно количество платежей, а не количество клиентов.

Например, магазин получил 500 000 ₽ платежей от клиентов. А всего этих платежей было 250. AOV = 500 000 / 250 = 2000 ₽.

Чтобы посчитать прогнозный LTV, достаточно перемножить метрики. LTV = Cредний чек в 2000 ₽ x Коэффициент возврата в 25% х 12 месяцев = 6000 ₽. При исходных данных на следующий год магазину стоит рассчитывать именно на такую жизненную ценность клиента.

Зачем нужно считать жизненную ценность. Виды LTV

Узнать доступную стоимость привлечения. Например, вы запускаете тестовую рекламную кампанию в Инстаграме и понимаете, что один клиент для магазина стоит 500 ₽. Это дорого, потому что средний чек у бизнеса 1000 ₽, а прибыль с чека — в среднем 30%, или 300 ₽. Получается, что клиенты из «Инстаграма» стоят больше, чем они приносят денег.

Но если изучить LTV за полгода, окажется, что у магазина высока вероятность повторных покупок — в среднем люди возвращаются раз в месяц, то есть за шесть месяцев средняя выручка составляет 6000 ₽, а LTV — 2400 ₽. Получается, привлекать клиентов по 500 ₽ выгодно, расходы на них окупятся со второй покупки. Главное, чтобы LTV не падал. Значит, за ним надо следить в динамике.

Уточнить эффективность маркетинговых каналов. LTV можно считать не целиком для всего бизнеса, а сегментировать клиентскую базу в зависимости от источников. Например, уточнить, какой LTV клиентов, привлеченных через таргетинг, какой у людей, купивших через контекстную рекламу. Конкретизировать аудиторию можно вплоть до отдельной рекламной кампании. Например, посмотреть в долгосрочной перспективе, какие настройки таргетинга приводят к большему LTV.

Выяснить, всё ли в порядке с удержанием клиентов. LTV в классическом понимании — это расчет пожизненной ценности клиента. Эту метрику можно изучать не как точное число, а как гибкий показатель. Например, следить за LTV в динамике: если показатель растет, всё в порядке, если падает, то нужно искать причины и исправлять проблемы.

Как повысить LTV

Чтобы повысить жизненную ценность клиентов, нужно или увеличить количество денег, которые они приносят бизнесу, или сократить издержки на их привлечение или удержание. Обратите внимание на несколько метрик.

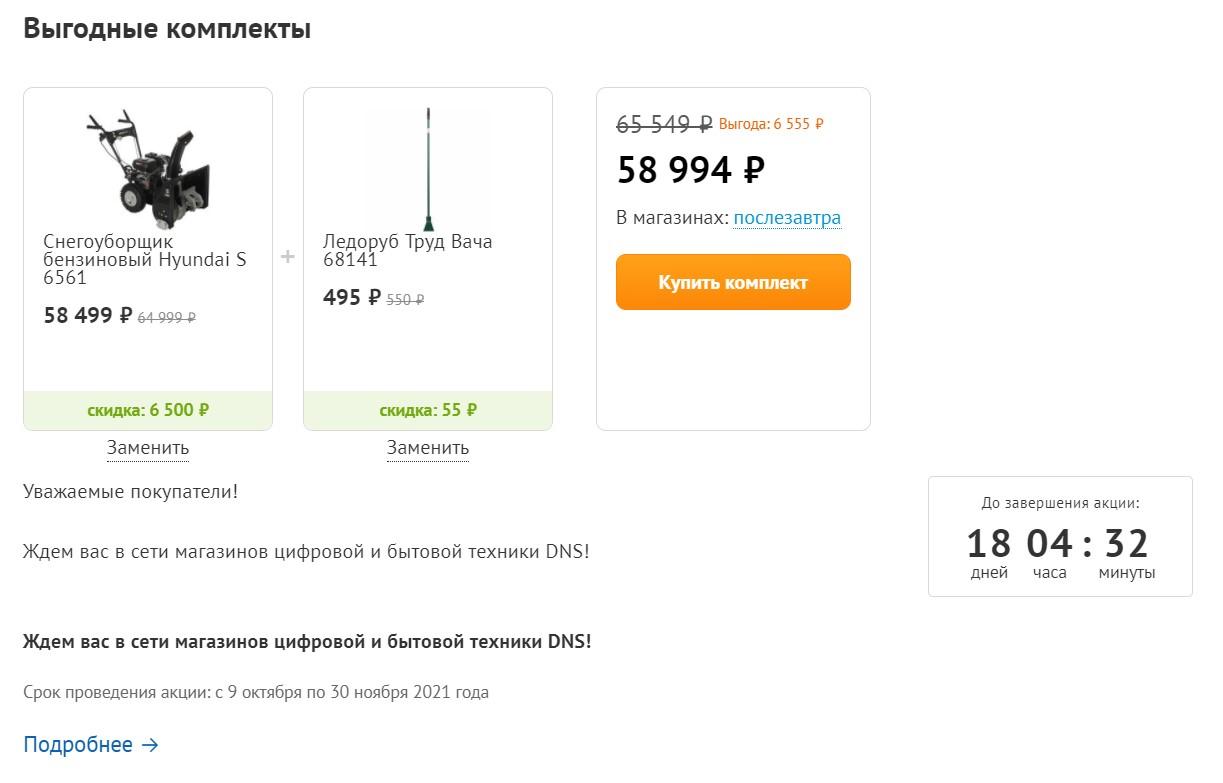

Средний чек. Можно продавать больше продуктов за одну сделку. Например, интернет-магазины формируют комплекты товаров с небольшой скидкой. Еще помогают кросс-продажи — когда вы рекомендуете покупателю вдобавок к его покупке сопутствующие товары. Например, человек покупает снегоочиститель, а сайт на экране с карточкой товара или корзиной рекомендует добавить к покупке аксессуары.

Персональные товарные рекомендации

Увеличивайте чек покупки, делайте перекрестные продажи. 8 готовых сценариев продаж и неограниченные возможности кастомизации. Запуск A/B-тестов одной кнопкой.

Маржа. Универсальный способ — попробовать договориться о скидках с поставщиками, например, за счет увеличения оборота. Можно попробовать снизить косвенные расходы, например, оптимизировать логистику или сэкономить на упаковке.

Средняя частота покупок. Если клиенты будут покупать чаще, значит, они принесут больше прибыли. Распространенный способ влияния на эту метрику — стимулирующие рассылки покупателям. Например, интернет-магазины отправляют письма с напоминанием о том, что скоро закончится распродажа или сгорят баллы за прошлые покупки. Для рассылок можно использовать разные каналы — например, email, sms, push-сообщение.

Перевести клиентов на подписную модель. Это работает, если вы продаете товары и услуги, которые нужны клиентам регулярно. Например, так работают сервисы доставки еды — предлагают тарифы, по которым клиенты каждый день будут получать определенное количество блюд. Аналогично действуют клининговые агентства — можно заказать уборку на один раз, а можно купить абонентский пакет и забыть о грязи и пыли. А интернет-магазины напоминают, что клиент недавно купил какой-то товар и он мог закончится — может быть, стоит повторить покупку.

Стоимость привлечения и удержания клиента. Оптимизируя маркетинговые каналы, бизнес может сократить сумму, которую он тратит на первую и дополнительные продажи. Сосредоточьтесь на маркетинговых каналах, которые приносят клиентов с большим LTV. Это принесет двойную пользу — LTV вырастет, а экономическая модель станет более устойчивой, ведь бизнес сможет позволить себе привлекать больше клиентов и больше зарабатывать.